我国上市商业银行资本充足率与经营绩效相关性研究

浙江财经学院硕士学位论文I摘要众所周知,商业银行是经营货币的特殊企业,也是高负债经营的企业,资本是其经营的基础和运营的保证,所以商业银行也被视为经营资本和风险的企业。资本充足率作为衡量商业银行资本充足程度和判别风险承受能力的标准之一,早已成为约束银行经营行为的重要金融政策工具。经营绩效是商业银行追逐的唯一目标,也是反映其当前竞争实力和未来可持续发展能力的关键因素。因此,对商业银行资本充足率与经营绩效的相关性进行研究有着极其重大的意义。1988年《巴塞尔协议》的正式实施标志着国际银行业第一个统一的资本标准的诞生,虽然在此之后于2004年出台的《巴塞尔新资本协议》对《巴塞尔协议》进行了大幅度的修正...

相关推荐

-

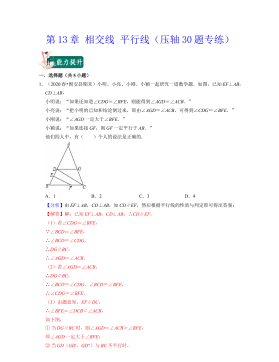

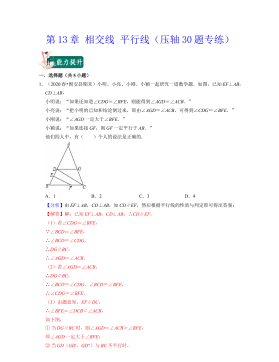

七年级数学下册(易错30题专练)(沪教版)-第13章 相交线 平行线(原卷版)VIP免费

2024-10-14 25

2024-10-14 25 -

七年级数学下册(易错30题专练)(沪教版)-第13章 相交线 平行线(解析版)VIP免费

2024-10-14 28

2024-10-14 28 -

七年级数学下册(易错30题专练)(沪教版)-第12章 实数(原卷版)VIP免费

2024-10-14 27

2024-10-14 27 -

七年级数学下册(易错30题专练)(沪教版)-第12章 实数(解析版)VIP免费

2024-10-14 19

2024-10-14 19 -

七年级数学下册(压轴30题专练)(沪教版)-第15章平面直角坐标系(原卷版)VIP免费

2024-10-14 19

2024-10-14 19 -

七年级数学下册(压轴30题专练)(沪教版)-第15章平面直角坐标系(解析版)VIP免费

2024-10-14 27

2024-10-14 27 -

七年级数学下册(压轴30题专练)(沪教版)-第14章三角形(原卷版)VIP免费

2024-10-14 19

2024-10-14 19 -

七年级数学下册(压轴30题专练)(沪教版)-第14章三角形(解析版)VIP免费

2024-10-14 30

2024-10-14 30 -

七年级数学下册(压轴30题专练)(沪教版)-第13章 相交线 平行线(原卷版)VIP免费

2024-10-14 26

2024-10-14 26 -

七年级数学下册(压轴30题专练)(沪教版)-第13章 相交线 平行线(解析版)VIP免费

2024-10-14 22

2024-10-14 22

相关内容

-

七年级数学下册(压轴30题专练)(沪教版)-第15章平面直角坐标系(解析版)

分类:中小学教育资料

时间:2024-10-14

标签:无

格式:DOCX

价格:15 积分

-

七年级数学下册(压轴30题专练)(沪教版)-第14章三角形(原卷版)

分类:中小学教育资料

时间:2024-10-14

标签:无

格式:DOCX

价格:15 积分

-

七年级数学下册(压轴30题专练)(沪教版)-第14章三角形(解析版)

分类:中小学教育资料

时间:2024-10-14

标签:无

格式:DOCX

价格:15 积分

-

七年级数学下册(压轴30题专练)(沪教版)-第13章 相交线 平行线(原卷版)

分类:中小学教育资料

时间:2024-10-14

标签:无

格式:DOCX

价格:15 积分

-

七年级数学下册(压轴30题专练)(沪教版)-第13章 相交线 平行线(解析版)

分类:中小学教育资料

时间:2024-10-14

标签:无

格式:DOCX

价格:15 积分